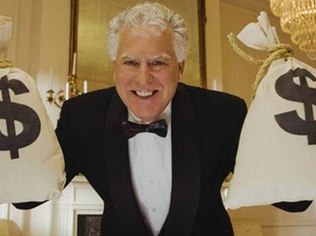

O playboy Jorginho Guinle (1916-2004) achou que ia morrer aos 80 anos. Decidiu, então, aproveitar ao máximo a vida e torrou sua fortuna. Ele, porém, viveu até os 88, sem dinheiro e morando de favor no Copacabana Palace, hotel fundado por sua família -e seus herdeiros ficaram de mãos vazias.

A ruína de Jorginho não só abriu os olhos de muitas famílias -que viram a necessidade de ter uma gestão profissional para preservar seu patrimônio. Bancos, consultorias e butiques de investimento também notaram que havia um mercado e passaram a disputar esses milhões.

Afinal, são valores que estão longe de ser irrisórios: as casas especializadas costumam cobrar uma comissão ou taxa pelo trabalho que pode variar entre 0,25% e 1,5% do total sob gestão.

Outra alternativa adotada pelos muitos ricos é nomear alguém da família ou um executivo para administrar o "family office", a estrutura criada para gerir o patrimônio. Montar uma empresa dessas requer (além de dinheiro) autorizações de reguladores.

"Um terço dessas famílias opta por montar o 'family office', mas dois terços delegam. Isso vai depender do perfil da família", afirma Leonardo Bortoloto, sócio da Aditus, consultoria que tem R$ 30 bilhões sob gestão.

"Se tiver feito a fortuna no mercado financeiro, poderá puxar para si a decisão. Mas, se vier da indústria, por exemplo, poderá preferir transferir a gestão."

Na prática, a decisão também pode ampliar ou limitar o espectro de produtos a investir. Se escolherem uma gestora, a oferta de aplicações vai ser a que estiver no portfólio dessa empresa.

Uma gestão independente, por outro lado, consegue enxergar o mercado de uma maneira mais abrangente, avaliando melhores opções em casas distintas, de acordo com o planejador financeiro Rodrigo Assumpção, da associação Planejar.

Movimento deve acelerar ritmo da construção civil e investir em imóveis volta a ser bom negócio

Movimento deve acelerar ritmo da construção civil e investir em imóveis volta a ser bom negócio

Os investidores do setor imobiliário devem ficar atentos às oportunidades que surgem com as reduções de juros promovidas por vários bancos como estratégia para expansão no mercado. Ontem, o Itaú Unibanco anunciou um novo corte nas taxas de financiamento da casa própria. Para imóveis que se enquadram no Sistema de Financiamento de Habitação (SFH), os juros passaram para 8,8% ao ano mais a Taxa Referencial (TR). No Sistema de Financiamento Imobiliário (SFI), recuaram para 9,3%.

A Caixa tem ficado para trás no financiamento imobiliário. Basta olhar o ranking de instituições que mais desembolsaram recursos do SBPE – sistema de financiamento com recurso da poupança – para confirmar que os bancos privados ganharam terreno na tomada de crédito.

Taxas mínimas anunciadas passaram a ficar muito próximas entre as principais instituições financeiras, aumentando a competição

Taxas mínimas anunciadas passaram a ficar muito próximas entre as principais instituições financeiras, aumentando a competição

As principais bancos no Brasil seguiram o movimento da Caixa Econômica Federal e também reduziram nas últimas semanas suas taxas para crédito imobiliário, acirrando a competição nas linhas de financiamento com recursos da caderneta de poupança.

Banco do Brasil, Bradesco e Santander passaram a anunciar novas taxas, enquanto o Itaú Unibanco manteve suas condições inalteradas mas em linha com as da Caixa. Com isso, as taxas mínimas em vigor ficaram bem próximas entre os principais bancos.

O realinhamento de taxas acontece em meio a um cenário de reaquecimento do mercado imobiliário, com maior número de lançamentos e aumento do volume de financiamentos, com os bancos reforçando o foco no crédito imobiliário e nos empréstimos para pessoas físicas como forma de compensar a contínua fraqueza na demanda das empresas por novos recursos para investimentos.